José López Rojas, UNIR - Universidad Internacional de La Rioja

Reddit, con sede en San Francisco, es una red social con usuarios en todo el mundo que incluye publicaciones en línea de artículos y noticias enviadas por sus miembros, que reciben los votos de otros usuarios. Es conocida por sus foros de mensajes, entre ellos “Ask Me Anything” (“Pregúntame cualquier cosa”), en el que celebridades, políticos y expertos responden.

Se fundó en 2005 y fue vendida a Condé Nast un año después. La empresa matriz escindió Reddit en 2011 pero sigue siendo su accionista, junto con la firma de capital de riesgo Andreessen Horowitz, el conglomerado chino de internet Tencent Holdings Ltd. y otros inversores.

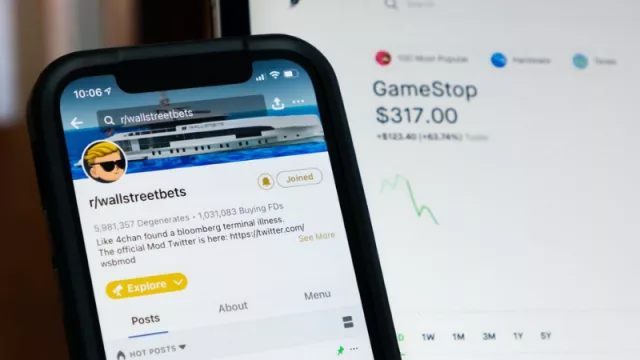

Si los creadores de la red querían darle a la gente las herramientas para romper el statu quo, el foro financiero WallStreetBets ha sido la materialización en materia financiera de ese objetivo, al revolucionar el mercado bursátil a principios de 2021 con su apuesta por un valor en baja como GameStop.

Steve Huffman, CEO de Reddit, declaró en una entrevista reciente que, a medida que madura y crece, WallStreetBets ha demostrado la durabilidad del modelo de la compañía. “Estos eventos están mostrando el poder de las grandes comunidades de gente común”, afirmó, “no solo los inversores institucionales pueden participar en el mercado de valores”.

¿Una democratización de los mercados?

Una vez conocido Reddit, pasemos a responder a la primera parte de la pregunta inicial: ¿Cualquiera puede apostar contra el mercado? Responderemos analizando qué es lo que ha pasado con GameStop.

A finales de 2020 el inversionista Ryan Cohen, fundador de la compañía de comercio electrónico Chewy, compró 9 millones de acciones de GameStop, lo que dio confianza a otros accionistas y levantó el precio de las acciones de la empresa. Al ver esta oportunidad, los participantes del foro de Reddit empezaron a invertir en masa en GameStop, logrando crear una demanda artificial de acciones de la empresa. Esto generó una oportunidad para hacer dinero y así superar a los fondos que habían tomado posiciones en su contra.

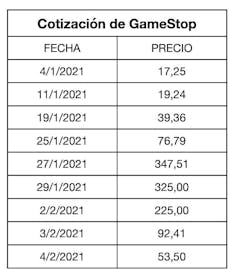

En la tabla y el gráfico se puede observar cómo el tsunami financiero de GameStop se produce entre el 27 y 29 de enero de 2021, pasando de una cotización de $76,79 el 25 de enero a $347,51 y $325,00 el 27 y el 29 de enero respectivamente. A partir de entonces se ha producido un descenso del valor de la acción hasta los niveles que podemos observar para el 4 de febrero de 2021.

Lo que ocurrió con GameStop, ¿es una victoria para la democratización de las inversiones o solo revive las burbujas más peligrosas?

Un objetivo de los apostadores de Reddit era torpedear las compras a corto plazo de los fondos de cobertura, que consideran una manipulación fraudulenta por parte de Wall Street. Sin embargo, irónicamente, también terminaron beneficiando a muchos gestores financieros, incluidos algunos fondos de cobertura.

Al mismo tiempo, ocurría algo similar con AMC, la cadena de cines más grande del mundo, con casi 1 000 salas de proyección. Desde que la pandemia obligó a la empresa, con sede en Kansas, a cerrar temporalmente la mayoría de sus cines, se ha enfrentado a la posibilidad real de quedarse sin liquidez. De hecho, advirtió a sus accionistas en octubre de 2020 de que podría tener que solicitar el capítulo 11 (capítulo de ley de quiebras en los Estados Unidos) si no recaudaba suficiente dinero de inversores dispuestos a apostar por su recuperación.

AMC no está todavía totalmente fuera de peligro y su presidente ejecutivo, Adam Aron, advirtió el 25 de enero que, si bien “cualquier conversación sobre una quiebra inminente está completamente fuera de la mesa”, las necesidades futuras de efectivo de la compañía son inciertas a la luz de la pandemia y las nuevas cepas del coronavirus.

Corto y largo plazo: dos estrategias de inversión bien diferenciadas

La respuesta a nuestra segunda interrogante, ¿se puede ganar dinero con conocimientos financieros y tecnológicos básicos?, está relacionada con el concepto de valor y en qué valores invertimos, así como la estrategia del largo y corto plazo.

En primer lugar, se podría usar el término valor para referirse a cualquier instrumento financiero susceptible de compra y venta. Por ejemplo: acciones, bonos, derivados, etcétera. En segundo lugar tenemos que entender la diferencia entre inversión y trading. Un inversor toma posiciones a largo plazo, mientras que un trader tomas posiciones a plazos mucho más cortos.

Veamos un caso, entre otros, que se publicó el 30 de enero de 2021 en The Wall Street Journal y que puede ayudar a diferenciar el largo plazo del corto. Al hilo de los consejos ofrecidos en el foro de finanzas de Reddit, Den Kovacs, un experto en informática de 25 años que vive en Detroit, pasó a su cuenta de la plataforma de bolsa sin comisiones Robinhood parte de sus ahorros con miras a participar en el tsunami de GameStop. El 25 de enero compró cuatro acciones de GameStop a 80 dólares; el 26, vendió cuatro acciones a $212 y compró seis acciones más a $292. El viernes 29 vendió sus siete acciones restantes a 352 dólares. Planeaba usar sus ganancias, casi 2 500 dólares, para pagar una parte de la deuda en su tarjeta de crédito.

Como se ve, en el corto plazo se puede ganar dinero; en el largo plazo intervienen otras variables micro y macroeconómicas que serían tema de otro artículo. Si el objetivo de Den Kovacs hubiera sido invertir (largo plazo), la experiencia habría sido traumática porque el viernes 5 de febrero GameStop cerró alrededor de los $64, un 87% por debajo de su pico del 28 de enero.

Aunque parece fácil, como en el caso de Den Kovacs, en realidad no lo es. GameStop no es la forma correcta de democratizar las finanzas. La forma adecuada consiste en hacer accesible los mercados financieros, garantizando bajos costes y una formación financiero-tecnológica seria y sólida para los ahorradores. Por otro lado, que cualquiera pueda operar con productos complejos podría socavar ese objetivo.

José López Rojas, Profesor de Finanzas y Riesgos Financieros, UNIR - Universidad Internacional de La Rioja

This article is republished from The Conversation under a Creative Commons license. Read the original article.

Tu opinión enriquece este artículo: