Esta no es una circunstancia exclusiva de España. El shock económico producido por la covid-19, con la aplicación de potentes políticas de estímulo económico y caídas en la recaudación tributaria, ha provocado el crecimiento desmedido de la deuda pública (y también de la privada) a nivel mundial.

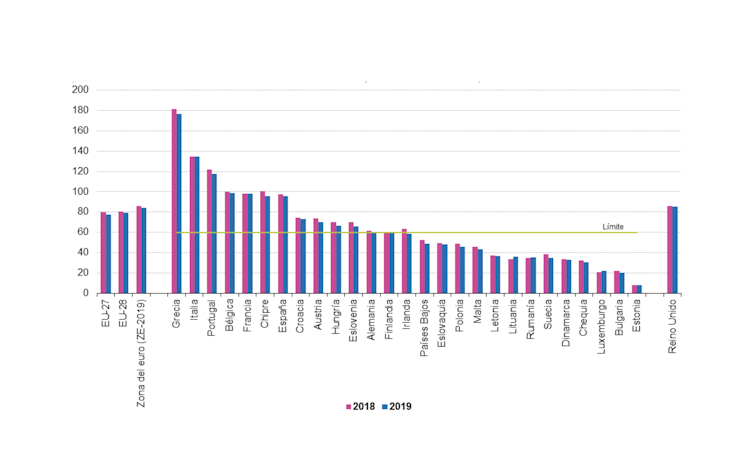

Esta coyuntura ha agravado la situación de países que, como España, partían en 2019 de niveles de deuda muy elevados. Basta señalar los casos de Japón (234%), Grecia (185%), Italia (135%) o Portugal (117%). Sin olvidar que otros países, con niveles de deuda pública relativamente inferiores, también muestran registros de máximos históricos.

La sostenibilidad de la deuda pública

Este escenario de necesidades crecientes de financiación a escala mundial hará que, tarde o temprano, el debate sobre la sostenibilidad de la deuda de determinadas economías gane protagonismo y las inversiones hacia este tipo de activos empiecen a ser más selectivas.

Es lógico que un inversor se pregunte hasta qué punto una economía puede permitirse un alto nivel de deuda y atender a sus obligaciones futuras sin correcciones o pérdidas de valor (vía cambios de moneda, por ejemplo). Sobre todo teniendo en cuenta que la deuda se emite mediante títulos con vencimientos relativamente largos.

Es aquí donde entra en juego la aritmética de la deuda: ¿cuáles son los elementos clave que determinan que la deuda pública de un país sea sostenible a largo plazo? O, en otras palabras, ¿qué factores están detrás de que la deuda tenga un comportamiento explosivo y crezca más rápido que el PIB, lo que conduciría a una economía al camino de la insostenibilidad? La evolución del volumen de deuda pública depende de varios factores que además se encuentran relacionados entre sí.

Los tipos de interés

Cualquier deuda genera un pago de intereses periódico, lo que se conoce como el servicio de la deuda. Con los excepcionalmente bajos tipos de interés de la actualidad, el servicio de la deuda no parece ser un problema para una economía como la española (aunque se dediquen más de 31 000 millones anuales a este concepto). Pero por otro lado, la sensibilidad a la subida de tipos es muy grande para economías tan endeudadas. De hecho, en los peores momentos de la última crisis la prima de riesgo se convirtió en un concepto tristemente familiar para el conjunto de la ciudadanía.

Las políticas del Tesoro Público para alargar los plazos de vencimiento de la deuda y reorganizarla, aprovechando momentos en los que los mercados son especialmente receptivos a la compra de títulos públicos, ha contribuido a aminorar el peso de estas obligaciones.

Aun así, la carga financiera de la deuda española podría incrementar su importancia tras la retirada de los estímulos del Banco Central Europeo, cosa que ocurrirá tarde o temprano. Ya en 2020 ha absorbido recursos por un 2,3% del PIB.

Es imposible saber cómo se van a comportar los tipos de interés en el futuro. Tan difícil como saber durante cuánto tiempo más se va a mantener el carácter acomodaticio de la política monetaria –con sus compras masivas de deuda– que está detrás de estos tipos mínimos.

La inflación y el crecimiento económico

Esto nos lleva a hablar de otro punto importante: las expectativas de inflación, no solo en la eurozona sino en el mundo. Cuando tarde o temprano los riesgos inflacionistas se materialicen en EE.UU. y esto obligue a la Reserva Federal a anunciar subidas de tipos, los márgenes europeos para seguir manteniendo los tipos bajos se reducirán considerablemente y presionarán al alza los tipos nominales, aumentando el coste de la financiación.

Si la deuda crece a un ritmo superior que la economía, crecerá el ratio Deuda/PIB (cada vez debo más de lo que produzco). Esto obliga a aumentar paulatinamente los recursos destinados al pago de la deuda (tengo que reducir los fondos destinados a cubrir mis necesidades básicas para cumplir mis compromisos con mis acreedores).

Las posibilidades de mantener tasas de crecimiento positivas durante largos periodos de tiempo es clave para que el problema de la deuda no se haga insostenible.

No más deuda

Otro factor clave es que los Estados sean capaces de no generar deuda nueva. Si todos los años las cuentas públicas se cierran con déficit (una vez pagados los intereses de la deuda existente), la deuda seguirá creciendo. Es decir, si no hay una disciplina fiscal a largo plazo, la deuda pública de los países puede tener comportamientos insostenibles (o explosivos).

Según cómo los Estados manejen y controlen estos factores, serán capaces de generar confianza entre los inversores en sus emisiones de deuda. No conseguir credibilidad puede derivar en un futuro no deseable de expectativas negativas que se autocumplen.

Si hay desconfianza en la senda de deuda de un país se le exigirá una prima de financiación que aumentará el servicio de la deuda. Esto supondrá dedicar más recursos a su pago, que deberán detraerse de las inversiones necesarias para crecer.

Así, empeorarán las expectativas de crecimiento y, por tanto, de consolidación fiscal, vislumbrando un escenario de evolución creciente del ratio de deuda/PIB que deteriorará las expectativas, generándose una peligrosa espiral descendente.

Paga lo que debes

El último elemento a tener en cuenta es la enorme dificultad que existe para reducir los niveles de deuda una vez que estos se han disparado, y que obliga a mantener políticas de disciplina fiscal durante periodos muy largos.

Para que España vuelva a la senda marcada por la Unión Monetaria de tener un nivel de deuda no mayor del 60% del PIB deberán transcurrir varias décadas con escenarios de disciplina fiscal que solo se produjeron en la economía española en la época del boom inmobiliario.

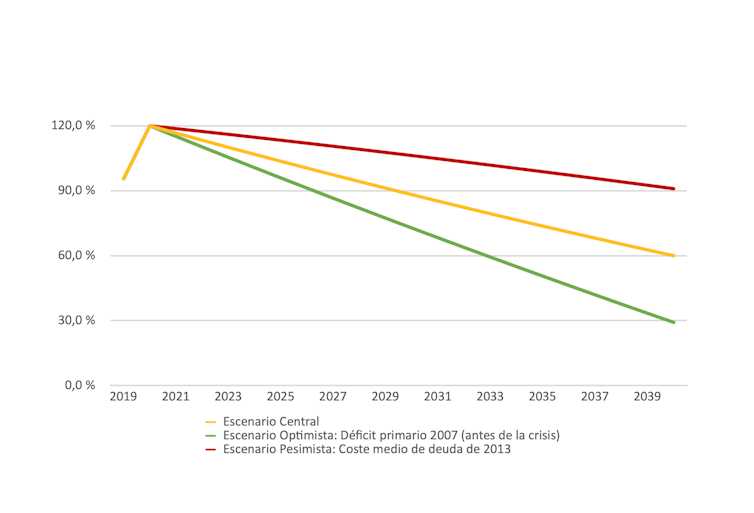

Si nos planteamos un análisis de escenarios tomando como referencia el ejercicio realizado por CaixaBank Research para Italia y Alemania, nos podemos hacer una idea del esfuerzo a realizar.

Así pues, con estos parámetros:

-

Un crecimiento sostenido en el tiempo de 1,5% (correspondiente al crecimiento estructural de España y muy cercano al 1,2% medio mostrado entre 2000 y 2020).

-

Una inflación media del 2% (es decir, un crecimiento económico nominal del 3,5%).

-

Unos tipos de interés nominales del 2,3% (que corresponde al interés medio de la deuda española antes de la crisis de la covid-19), que alcanzan el 0,29% si se ajustan del efecto inflación.

-

Un superávit primario del 1,9% del PIB.

Con estos parámetros, decimos, hay que asumir que la senda de la deuda española muestra que no se conseguirá alcanzar el 60% comprometido hasta el año 2040.

Otros escenarios nos dan imágenes alternativas que funcionan como dos caras de una misma moneda.

-

Si se asume un muy importante esfuerzo generalizado y se consigue que el superávit primario alcance el 3,5% del PIB que hubo en 2007 (justo antes de la gran recesión), manteniendo el resto de los parámetros, hasta 2033 no se alcanzaría el objetivo del 60% de deuda pública sobre el PIB.

-

Si las dudas sobre la sostenibilidad de la deuda pública alcanzasen los niveles de 2012 y el coste financiero se situara en el 4%, aunque se mantuviese el esfuerzo fiscal y el crecimiento positivo, no se alcanzaría el 60% de deuda pública sobre el PIB hasta 2058 y los niveles de deuda en 2040 estarían en el 90%.

Estos escenarios muestran la importante tarea que tiene por delante la sociedad española y la necesidad de encararla con determinación, transparencia y el máximo consenso político posible. Debe ser así si no queremos que el escenario pesimista sea el más probable y la deuda una pesada losa que soporten las generaciones futuras.

Rubén Garrido-Yserte, Director del Instituto Universitario de Análisis Económico y Social, Universidad de Alcalá y Francisco del Olmo García, Profesor Asociado de Economía Aplicada e Investigador del Instituto Universitario de Análisis Económico y Social (IAES) y de la Cátedra de Responsabilidad Social Corporativa, Universidad de Alcalá

Este artículo fue publicado originalmente en The Conversation. Lea el original.

Tu opinión enriquece este artículo: